LA DONATION DES CONTRATS DE CAPITALISATION

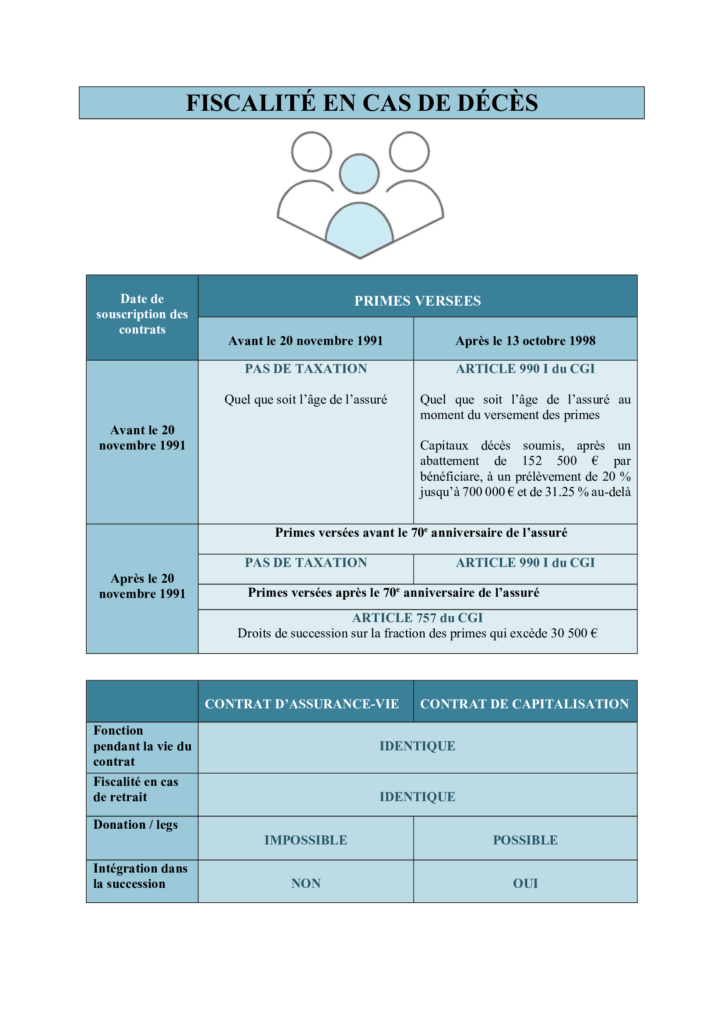

La donation d’un contrat d’assurance-vie est impossible, contrairement à celle d’un contrat de capitalisation

Le contrat d’assurance-vie offre une grande liberté quant à la rédaction de la clause bénéficiaire. Les combinaisons possibles sont multiples. Le souscripteur peut désigner une ou plusieurs personnes, des bénéficiaires de second rang qui n’interviennent qu’en l’absence du bénéficiaire de premier rang (en cas de prédécès, de renonciation…). Le souscripteur peut aussi prévoir une clause bénéficiaire démembrée (par exemple, l’usufruit pour le conjoint et la nue-propriété pour les enfants) ou une clause « à option » avec plusieurs quotités définies dans une clause. Une rédaction pertinente de la clause bénéficiaire ouvre ainsi de nombreuses possibilités en termes d’organisation et de transmission du patrimoine.

Que se passe-t-il au décès du souscripteur du contrat de capitalisation ?

Le contrat de capitalisation ne comprend pas d’assuré. Par conséquent, il n’est pas dénoué par le décès du souscripteur.

Le contrat est ainsi transmis par succession aux héritiers, comme tout actif. L’héritier peut alors choisir de conserver le contrat de capitalisation avec son antériorité fiscale. Dans ce cas, il pourra utiliser le contrat comme bon lui semble (versements, retraits, arbitrages).

Afin de faciliter la gestion du contrat, il est conseillé d’éviter les situations d’indivision et de souscrire autant de contrats de capitalisation que d’héritiers. Autre option : l’héritier peut décider de procéder à un retrait total du contrat de capitalisation afin d’obtenir des liquidités.

Peut-on anticiper la transmission d’un contrat de capitalisation ?

La réponse est oui ! À la différence du contrat d’assurance-vie, le souscripteur peut transmettre un contrat de capitalisation, de son vivant, par donation à une ou plusieurs personnes. La donation du contrat du capitalisation sera certes soumise aux droits de donation, mais après application des abattements existants en la matière, qui se renouvellent tous les quinze ans. Ainsi, il est possible de donner un contrat de 100 000 € à son enfant en franchise de droit, compte tenu de l’application de l’abattement (par parent et par enfant) de 100 000 €.

Que la transmission soit faite par donation ou succession, le nouveau détenteur du contrat de capitalisation (donataire ou héritier) pourra effectuer des retraits sur le placement. Seuls les produits du contrat générés depuis la transmission sont imposables à l’impôt sur le revenir et aux prélèvements sociaux. La plus-value du contrat antérieure est effacée et l’antériorité fiscale du contrat conservée.

En cas de décès de l’épargnant, quelles différences ?

Les capitaux décès du contrat d’assurance-vie ne font pas partie de l’actif successoral. Lors du dénouement du contrat, la fiscalité avantageuse de l’assurance-vie s’appliquera.

En revanche, en l’absence de donation, le contrat de capitalisation fera partie de l’actif successoral. La valeur totale du contrat au jour du décès sera prise en compte pour le calcul des droits de succession.

Source : Conseil des Notaires, n° 488 trimestriel, juillet-août-septembre 2023.